Evropské stavební spořitelny upozorňují na negativní dopady nízkých až záporných úrokových sazeb Evropské centrální banky [ECB]. Podle nich ECB ničí trh se spořicími produkty a zároveň vyhání ceny realit do výšek, které se pro většinu obyvatel Evropské unie stávají nedosažitelné.

Politika Evropské centrální banky je možná výhodná pro ty unijní státy, které se potýkají s vysokými dluhy, ale z hlediska obyvatel Evropské unie výhodná není. Alespoň to tvrdí zástupci Evropského sdružení stavebních spořitelen [EFBS], které spravuje vklady občanů EU za více než 5,6 bilionů korun.

„Politika nízkých až záporných úrokových sazeb se může jevit jako dobrý záměr ECB, protože v některých zemích poklesnou dluhy, ale má také přímé a negativní dopady na všechny občany Evropské unie minimálně v tom smyslu, že jim znemožňuje efektivně spořit a neúměrně zdražuje ceny nemovitostí,“ říká výkonný ředitel Evropského sdružení stavebních spořitelen Christian König.

Podle něj politika nízkých úrokových sazeb ECB nutí obyvatele EU hledat spořicí alternativy v investicích do realit. Což má přímé dopady na raketový růst nemovitostí prakticky ve všech unijních zemích.

Růst cen nemovitostí

EFBS poukazuje na to, že ceny nemovitostí určených k bydlení v unijních zemích od roku 2015 vzrostly v průměru o 16,7 %. Například v Portugalsku stouply o 37,1 %, v Irsku o 33 %, v Nizozemsku o 29,7 %, v Německu o 24,2 %, ve Španělsku o 22,9 % %, ve Francii pak o 8 %. Rekordmanem je Island s růstem ve výši 46,2 %. Jedinou zemí, kde zůstávají na svých úrovních je ze starých unijních zemí pouze Itálie [-2,2 %].

Dramatičtější situace z hlediska cen růstu nemovitostí panuje v nových členských zemích. Podle EFBS například v České republice ceny nemovitostí určených k bydlení stouply od roku 2015 o 37 %. Na Slovensku stouply o 26,4 %, v Bulharsku o 29,5 %, v Polsku o 18,3 % a v Maďarsku dokonce o 40,4 %.

Podle Christiana Königa je související problém, že ceny nemovitostí v unii rostou mnohem rychleji než příjmy.

„V některých městech vidíme i dvojnásobné zvýšení kupních cen. V metropolitních oblastech mnoha částí Evropy je tak pro běžně vydělávající domácnosti stále obtíženější splnit si sen o svých vlastních čtyřech stěnách, a to navzdory extrémně nízkým úrokovým sazbám,“ upřesňuje.

Spoření je bez výnosu

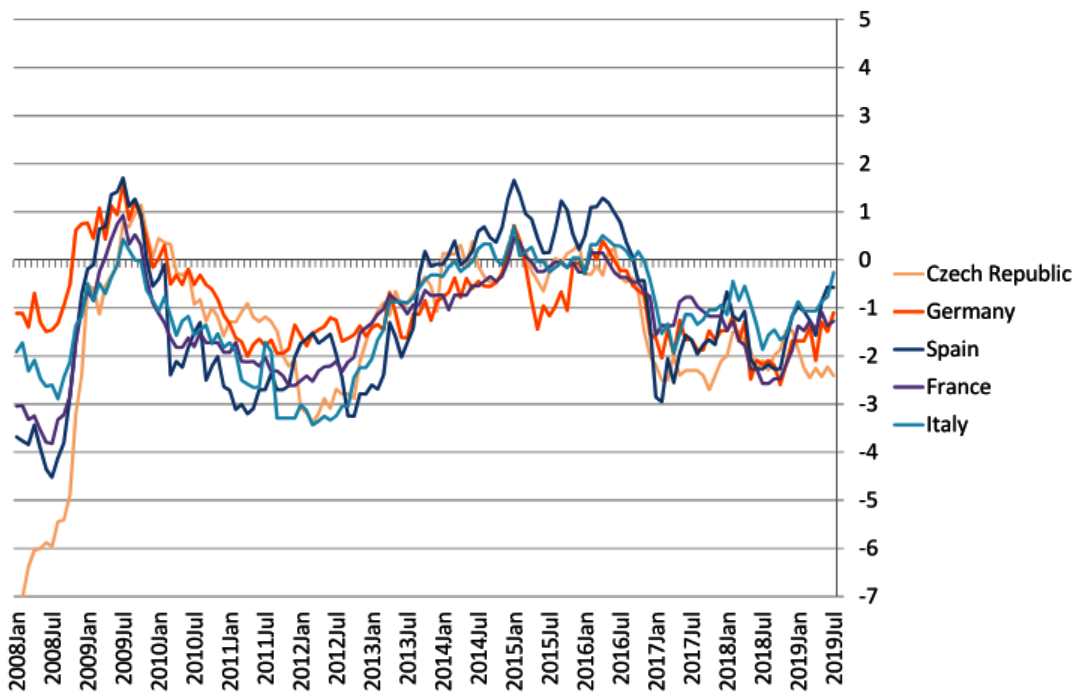

Podle zástupců EFBS ovšem nejde pouze o ceny nemovitostí a dostupnost vlastního bydlení, ale i možnost spoření jako takového. Před rokem 2016 se v zemích eurozóny dosahovalo prakticky vždy kladných reálných výnosů, přinejmenším při dlouhodobějších investicích. To ale dnes už neplatí.

„Při ukládání peněz se lidé v Evropě navzájem téměř neliší. Dominují u nich bezpečné formy spoření. Záporné reálné výnosy mají dnes klienti v případě krátkodobých peněžních vkladů všude. To znamená v České republice, Španělsku, Itálii, Německu, Francii. A ve výsledku to znamená, že si nespoří,“ vysvětluje Christian König.

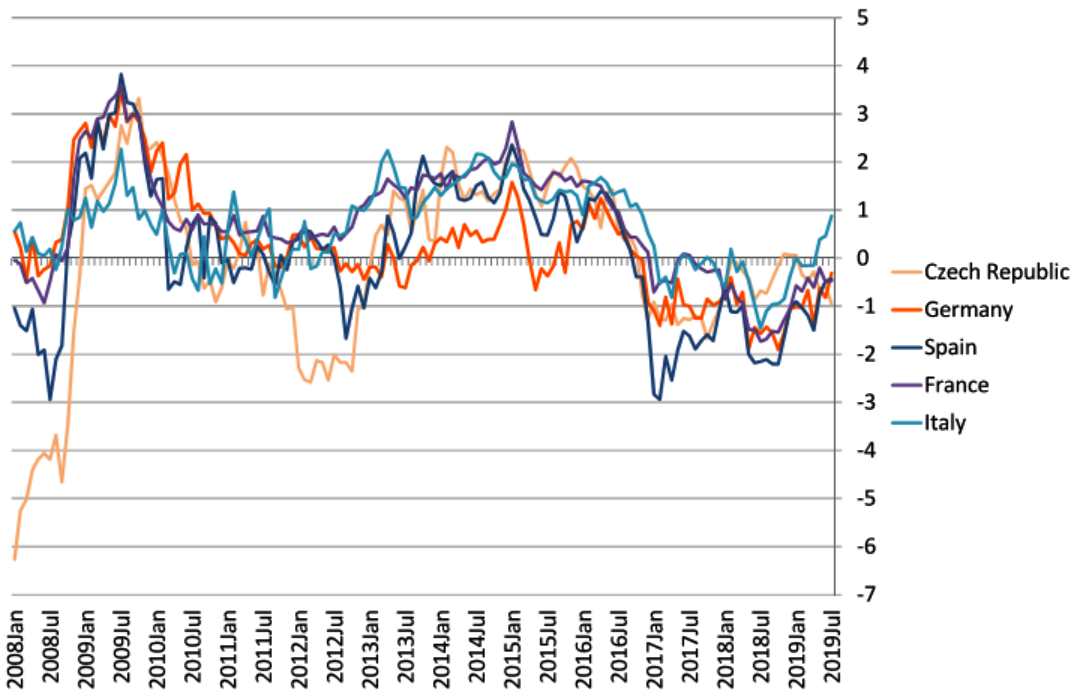

Podle něj se o inflaci očištěné záporné úrokové sazby staly běžnou realitou u krátkodobých vkladů a od roku 2017 i u dlouhodobých vkladů.

Reálné úrokové sazby u jednodenních vkladů [zdroj: ECB]

Týká se i Česka

Nízkými úrokovými sazbami jsou přitom postižení jak občané zemí eurozóny, tak ale občané zemí s vlastní měnou. Důvod je, že politika ECB je určující i pro jejich centrální banky. To potvrzuje i předseda České asociace stavebních spořitelen [AČSS] a prezident EFBS Jan Jeníček.

„Situace v zemích eurozóny a u nás je velice podobná, i když u nás máme vlastní měnu, a i vyšší základní úrokové sazby. Pokud totiž odečtete inflaci od výnosů spořicích produktů, dostanete se stejně jako v eurozóně na záporné výnosy,“ vysvětluje.

Dodává, že výjimkou je stavební spoření [díky státnímu příspěvku, pozn. red.] a pak ojedinělé marketingové akce u některých ze spořicích produktů.

„Dají se najít individuální akce a omezené akce některých bank, které překonají inflaci, ale řešení to není. Pokud není spoření výhodné kvůli nízkým úrokovým sazbám, lidem je tak odebírána možnost spořit si do budoucna,“ tvrdí.

Reálné úrok. sazby vkladů s dohodnutou splatností delší než dva roky [zdroj: ECB]

Sazby jako politický nástroj

Podle Christiana Königa politika nízkých úrokových sazeb ale nedevastuje pouze trh se spořicími produkty, ale má negativní dopady i do trhu s pojištěním, investic do penzijních fondů i akciových a dluhopisových trhů.

„Pokud ECB nakupuje dluhopisy a akcie je jisté, že finanční trhy rostou, otázka ovšem je, co by se dělo, pokud by přišly o její podporu,“ říká.

Upozorňuje na to, že Německo má nulové úrokové sazby již třetí rok za sebou. To dle jeho slov znamená, že cena za půjčování peněz spadla do minusu, což dle jeho názoru není normální.

„Já chápu, že ECB a její politika je ovlivněna tím, aby udržela euro na jeho současných hodnotách a pomohla některým z unijních zemí řešit jejich předlužení. Na druhé straně ale je stále přítomná otázka, zda na to tyto země reagují tak, jak mají. Tedy, zda využily tu podporu, kterou jim ECB poskytuje k tomu, aby své dluhy zredukovaly,“ ptá se.

Jan Jeníček na jím položenou otázku pak jednoznačně odpovídá, že předlužené unijní státy čas k nápravě nevyužily. To znamená, že výše zadlužení některých unijních zemí zůstává stále vysoké. Podle jeho slov je možné, že za kroky ECB je snaha o vytvoření nějakého dvojrychlostního unijního módu, ale není možné, aby část unijních zemí stále doplácela na jinou část unijních zemí.

Situace v Německu

Jeho slova potvrzuje i Christian König. Ten zmiňuje, že politikou nízkých úrokových sazeb se začal zabývat už i Německý spolkový sněm. Jeho závěry by měly dle jeho názoru podpořit opuštění současné politiky ECB a upřednostnit zájmy všech obyvatel unie před zájmy předlužených unijních zemí.

„To si nemyslím jen jako německý občan, ale jako Evropan, protože nízké úrokové sazby jsou problém všech Evropanů. A to proto, že výše jejich úspor se odvíjí od toho, jak výhodně si budou moci dlouhodobě spořit. A také od toho, zda si budou moci pořídit vlastní bydlení, které je z hlediska spoření a zajištění na stáří jednou z klíčových věcí,“ říká.

Nový vítr v ECB?

Naděje přitom vkládá do nové prezidentky ECB Christine Lagardeové. Ta na konci října skončí ve funkci Mezinárodního měnového fondu. Ve stejný čas pak vystřídá současného prezidenta ECB Maria Draghiho.

„Budeme jednoznačně apelovat na Christinu Lagardeovou, aby přehodnotila politiku ECB ve smyslu záporných úrokových sazeb,“ uvádí.

Otázka ovšem zůstává, zda bude tlak kritiků Evropské centrální banky úspěšný. ECB totiž snížila základní depozitní úrokovou sazbu i v září o 0,1% bodu na nové minimum minus 0,5% bodu. A zároveň oznámila, že od listopadu obnoví nákupy dluhopisů, a to v objemu 20 miliard eur [zhruba 517 miliard korun] měsíčně.