Letos v říjnu skončilo jednání zemí OECD o nové minimální globální dani. Ta byla nakonec stanovena na 15 procent. Zavedení daně Česku dle aktuálních propočtů zvýší příjem státního rozpočtu v řádu miliard korun.

Globální daň má zabránit zdanění zisků velkých firem v zemích, kde mají sídlo. To bývají buď daňové ráje, nebo státy s alespoň přívětivým daňovým systémem. Nyní je otázka, o kolik zvedne zavedení globální daně příjmy českého státního rozpočtu v momentě jejího uvedení do praxe.

„První odhady předpokládaly, že by se mohly daňové příjmy z daně z příjmů právnických osob, v případě zavedení minimální globální sazby ve výši 25 procent navýšit až o deset procent,“ říká pro FinTag.cz daňová specialistka společnosti V4 Group Markéta Szotkowská.

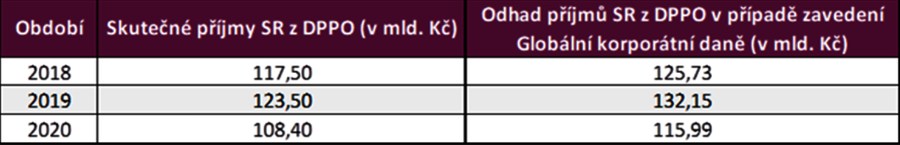

Avšak většina zemí se nakonec shodla na sazbě daně ve výši 15 procent. Původní odhad je proto nutné snížit. Podle Szotkowské lze reálně předpokládat zvýšení daňových příjmů z daně z příjmů právnických osob [DPPO] o cca sedm procent. A nabízí i výpočet DPPO bez nové globální minimální daně a s ní.

Výnos z DPPO a výnos z DPPO v případě zavedení 15% globální daně [v mld. Kč]

[Zdroj: V4 Group]

[Zdroj: V4 Group]

Co z toho tedy plyne? Pokud loni činil příjem z DPPO 108,40 miliardy korun, po zavedení globální daně by dosáhl sumy 115,99 miliardy korun. Rozdíl tak činí 7,59 miliardy korun. Upřesněme, že daň se vztahuje na firmy s minimálně 10% ziskovostí a obratem nad 20 miliard dolarů [cca 451 mld. Kč].

Přerozdělení mezi jednotlivé země není zatím zřejmé

OECD předpokládá, že státy díky dohodě získají jako celek dodatečné daňové příjmy v hodnotě kolem 150 miliard dolarů [cca 3,4 bil. Kč] ročně. Dohoda rovněž vede k přesunu daní v hodnotě přes 125 miliard dolarů [2,8 bil. Kč] právě do zemí, ve kterých nadnárodní podniky hlavně vytvářejí zisky. Aktuální problém však je, že klíč k přerozdělení dodatečného příjmu není zatím zcela jasný.

G20 schválila globální daň i urovnala spor o cla mezi USA a EU

Prozatím se má za to, že čtvrtina zisku [nad zmíněných 10 % ziskovosti] má být přerozdělena mezi země, v nichž firmy působí, a tyto státy jim je zdaní dle vlastních daňových zákonů. Dojde tak k přesunu některých daňových povinností nadnárodních společností z jejich domovských zemí na trhy, kde aktivně vyvíjí obchodní aktivity a generují zisky. A to bez ohledu na to, zda se tam firmy fyzicky nacházejí. Dá se očekávat, že peníze se budou přerozdělovat podle vygenerovaného obratu v jednotlivých zemích.

Zavedení globální daně si žádá ještě nějaký čas

Schválení globální daně je podle odborníků teprve začátek dlouhého procesu. Například americká ministryně financí Janet Yellenová uvedla, že minimální 15% daň pro globální firmy zákonodárci schválí nejdříve v polovině příštího roku. Přijetí globální daně v USA je přitom rozporuplné. Ozývají se hlasy, že jednotná daň poškozuje zdravou konkurenci. I je nevýhodná pro americké firmy a státní rozpočet.

OECD oznámila, že globální daň má být zavedena nejpozději v roce 2023. K tomuto rozhodnutí se připojily také země G20. Ve všech případech to znamená nutnost implementovat novou daň do té doby i do národních legislativ. Což, jak uvádí Markéta Szotkowská, zrovna v Česku nebude nejsnadnější.

„Podle dosavadních zkušeností s implementováním legislativních novinek EU do české legislativy, to bude poměrně náročný úkol pro tuzemské zákonodárce,“ tvrdí.

Zároveň zdůrazňuje, že zavádění nové globální daně ovlivní jednání o zavedení digitální daně. Tu si původně měly státy schvalovat a zavádět samostatně. V Česku návrh na digitální daň velkých nadnárodních technologických firem přitom prochází „bouřlivým vývojem“. V jednu chvíli Česko navrhovalo vůbec jednu z nejvyšších sazeb, aby ji nakonec ještě snížilo ze sedmi na pět procent.

Daniel Tácha