Ještě v březnu uváděla Česká bankovní asociace [ČBA] výši reálných úroků na trhu u hypoték v rozmezí 4,5 až 5,5 procenta. Teď v dubnu již hovoří o rozmezí 4,5 až 6 procent. Přičemž lze očekávat další růst úrokových sazeb.

Úroky u hypoték se v současné době dle ČBA pohybují v rozmezí 4,5 až 6 procent. Konečnou výši úroku určí až konkrétní parametry hypotéky. Úroková sazba s delší fixací je aktuálně mírně nižší než fixace na kratší období.

„Lidé jsou nyní tak trochu v pasti. Dává sice smysl hypotéky fixovat za současné úroky na krátkou dobu, ale o to více zase zaplatí na úroku. Pokud lidé zafixují na delší dobu, sazba je sice nižší, ale pořád jsou to vysoké úroky. Přičemž již za rok mohou být sazby o něco níže,“ říká pro FinTag.cz finanční poradce skupiny Partners Vladimír Weiss.

Podle něj jde vzhledem k ruské válce na Ukrajině, která skrz zdražování energií, potravin a průmyslových kovů akceleruje inflaci, o těžké rozhodování.

„Lidé se musí rozhodnout přímo dle svých finančních možností, protože žádná spekulace za současné situace není jistá,“ dodává.

Podle ředitele produktového managementu Raiffeisen stavební spořitelny Michala Nohy úroky u hypoték nyní v polovině dubna již běžně atakují 5% úrok.

„Avšak poskytovat aktuálně úvěry na pořízení nemovitosti za pět procent je stejné, jako prodávat housky za cenu mouky, tedy bez jakékoli marže. Žadatel o novou hypotéku proto jinou sazbu než kolem pěti procent nemůže očekávat,“ říká Noha za ČBA.

Upřesňuje, že dojde-li v následujících měsících k dalšímu zvýšení úrokových sazeb ze strany centrální banky, ale zároveň začne pak mírně klesat inflace, úroky u hypoték se nejspíš ustálí na 5,5 procenta až šesti procentech.

Už v březnu byl úrok u hypoték nejvýše od roku 2011

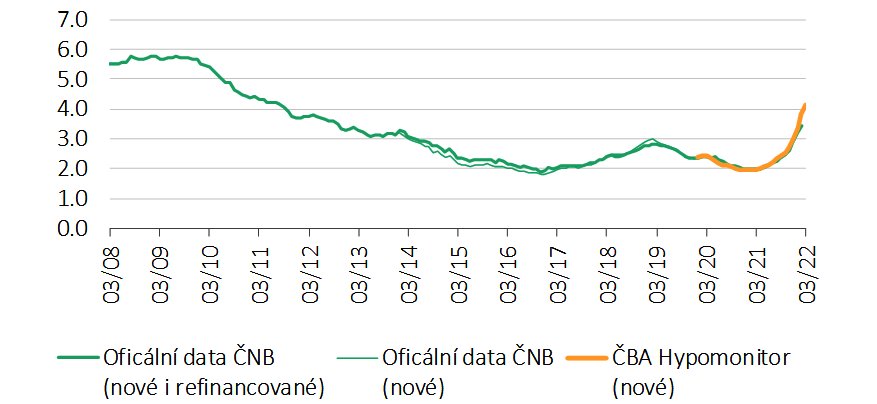

V březnu podle dat Hypomonitoru ČBA činila průměrná úroková sazba u nově uzavřených hypoték 4,15 procenta. Stoupla tak z únorových 3,84 procenta. Nižší sazby, než jsou nyní na trhu značí, že Hypomonitor ČBA reflektuje již uzavřené hypotéky. Tedy ty, které si klienti s bankami rozjednali v předchozích měsících, kdy byly sazby i o desetiny procenta nižší. Přičemž uzavřít hypoteční úvěr v Česku běžně trvá několik měsíců. Jak ale vyplývá z vyjádření ČBA, spolu s poklesem zájmu o hypotéky [viz níže, pozn. red.] banky zrychlují i jejich vyřizování.

„Nesoulad mezi nabídkovou a realizovanou úrokovou sazbou byl v posledních měsících výraznější vzhledem k rychlému růstu úrokových sazeb. Postupně se ale budou obě sazby opět sbližovat,“ stojí ve zprávě ČBA.

Hypomonitor ČBA: Průměrná úroková sazba u nových hypoték

[Zdroj: ČBA, ČNB]

Banky a stavební spořitelny poskytly v březnu hypoteční úvěry v celkovém objemu 30,3 miliardy korun. Oproti únoru se objem poskytnutých hypoték zvýšil o pět miliard korun. Z meziročního pohledu ale objemově i početně klesl téměř o polovinu.

„Meziroční pokles objemu prodaných hypotečních úvěrů v zásadě odpovídá našemu očekávání. […] Je to dáno i takzvaným efektem předzásobení, jaký jsme na hypotečním trhu za poslední roky již několikrát viděli. Od 1. dubna platí regulace ČNB omezující maximální výši LTV, DTI a DSTI. A tak někteří klienti uspíšili své rozhodnutí vzít si hypoteční úvěr a narychlo podepisovali smlouvy v posledním březnovém týdnu,“ říká za ČBA manažer pro hypotéky v Komerční bance Ondřej Šuchman.

Hypotéku si berou hlavně lidé ve věku 36 let. Mladší mají úlevu

Objem skutečně nově poskytnutých hypoték v březnu vzrostl z únorových 20,8 miliardy korun na 25,4 miliardy korun. U refinancovaných úvěrů [interně či z jiné instituce, pozn. red.] pak z 4,3 miliardy korun na 4,9 miliardy korun. Počet nově poskytnutých hypoték se také navýšil z únorových 6,1 na 7,4 tisíce.

Dle ČBA meziměsíční zvýšení objemu poskytnutých hypoték neznamená změnu trendu, ale jde o tradiční sezonnost. První měsíce roku totiž bývají v tomto ohledu vždy nejslabší a v březnu se začíná situace obracet.

Průměrná měsíční splátka hypotéky se zvyšuje

Průměrná výše hypotéky v březnu se podobně jako v předchozích měsících pohybovala kolem 3,4 milionu korun. S růstem úrokových sazeb se ale zvyšuje měsíční splátka u nových či refixovaných úvěrů. Růst hypotečních sazeb o jeden procentní bod znamená pro průměrnou velikost hypotéky zvýšení měsíční splátky o 1,6 až dva tisíce korun. Ve srovnání s 2% úrokovou sazbou, která byla na trhu běžná v dřívějších letech, 5% hypoteční sazba znamená růst měsíční splátky u průměrné hypotéky o pět až šest tisíc korun měsíčně.

Pro příklad: Při splatnosti hypotéky na 25 let a dřívějším 2% úroku byla splátka 4 240 korun na milion dluhu. Při 4,5% sazbě a stejných parametrech je splátka 5 560 korun. Pokud by se sazby dostaly na šest procent, měsíční splátka stoupne na 6 440 korun.

Zdražující nemovitosti a hypotéky zdražují i životní pojištění

Domácnostem, které se aktuálně potýkají kvůli skončení fixace s vyššími měsíčními splátkami, odborníci doporučují audit nákladů domácnosti a úvahu nad úsporami. Třeba i jen na přechodnou dobu. Další krok může být prodlužení splatnosti hypotéky až na původní splatnost. V krajním případě přichází na řadu prodej nemovitosti a nákup levnější či přesun do nájemního bydlení. Důležité je, aby dlužníci reagovali včas a nedostali se do situace, kdy nejsou schopni hypotéku splácet. Čímž si mimo jiných problémů uzavřou cestu k dalším úvěrovým možnostem.

Daniel Tácha