„Výnosy státních dluhopisů jsou na úrovních, kde byly na počátku tisíciletí. Dluhopisoví investoři se tak po několika trudných letech dočkají kladného zhodnocení investic,“ říká investiční stratég skupiny Partners Martin Mašát.

Máme 14,2% inflaci, která nejspíš ještě povyroste. Loni finanční trhy nabízely dobré zhodnocení. Jak vidíte možnosti investic překonat inflaci letos?

Česká inflace je náš lokální problém. A protože vylétla extrémně vysoko, bylo jen těžko možné najít v uplynulých měsících u nás nebo i v zahraničí nějakou investici, která by ji pobila. Mluvím o standardních vkladech, dluhopisech, akciích… Avšak reálný pokles hodnoty investic máme již za sebou. 15% inflace je údaj za uplynulých 12 měsíců. Dluhopisový i akciový investoři tak mají pravděpodobně to nejhorší za sebou. Takže z pohledu investic se od teď do budoucna dívám už zase optimisticky. A to přesto, že nás pravděpodobně čeká v České republice mírná recese.

Tedy s inflací byste si v souvislosti s investováním hlavu nelámal?

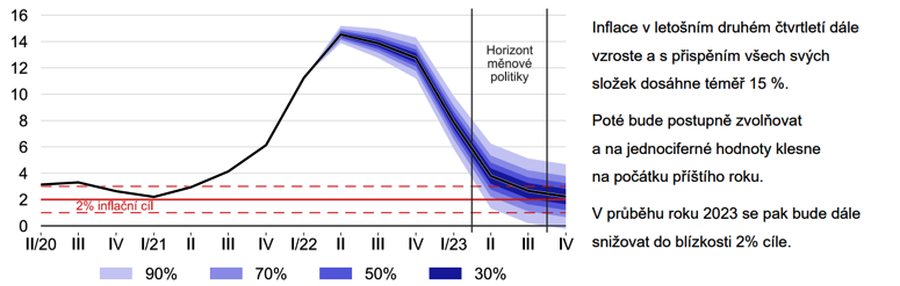

Musíme si uvědomit, že současná 15% inflace je vlastně již historie. Prognóza České národní banky [ČNB] předvídá, že za rok inflace klesne na čtyři procenta a dále pak ještě níže až ke dvěma procentům. Což je budoucí růst ceny spotřebního koše. To je číslo, které nás do budoucna zajímá. V tomto případě je veliká šance, že inflaci pobijí i konzervativní investice. Jako jsou státní dluhopisy, jejichž roční výnos se blíží šesti procentům.

Prognóza ČNB [5.5.] vývoje inflace / Meziroční změny v %

[Zdroj: ČNB]

Jestli ale nejste až příliš optimistický…

Letošní průměrná inflace, právě kvůli prudkému zdražování energií, potravin a nájemného v prvním pololetí, dosáhne cca deset procent a tuto metu se klasickým způsobem investování pravděpodobně nepodaří nikomu dohnat. Výhoda ale je, že lidé začali více přemýšlet o investicích a nenechávají zbytečně ležet peníze na účtech.

Jak vidíte investiční možnosti, respektive jejich výnos, ve vztahu k inflaci v příštím roce a možná i v dalších letech?

Jak jsem řekl, do budoucna mají velkou šanci pobít inflaci i velice konzervativní nástroje. Jako jsou například české státní dluhopisy. Jejich výnos se nyní pohybuje mezi pěti až šesti procenty ročně. To je výnos cca 25 procent za pět let a takovou dlouhodobou inflaci, neboli průměrný růst cen, nikdo nepředpokládá.

Letošní rok akciím asi příliš přát nebude

Jak si nyní stojí akcie?

U akcií je situace složitější. Nynější korekce jde na vrub několika faktorům. Je to růst sazeb v USA, situace na Ukrajině nebo minulé abnormální zisky. Kdy nastane obrat, je nyní ve hvězdách. Situaci komplikuje i určitá pravděpodobnost stagflace a nejistota na trhu s ropou a plynem. Asi hlavním hybatelem cen aktiv nicméně jsou nyní úroky v USA. Ty dopadají především na mladé a často technologické firmy, které své podnikání založily na levném financování. A úroky vyšší o několik procent mohou jejich podnikání výrazně zkomplikovat.

Podle vás jde tedy o přirozenou situaci?

Situace je zde zcela jednoznačná. Po mnoha letech levných úvěrů, silné fiskální podpory –nízké úroky a kvantitativní uvolňování ať už kvůli pandemii, či jen podpoře ekonomik – se situace otočila. Začíná zdražování peněz a doba šetření. Když k tomu přidáte „energetický šok“ a vícenáklady způsobené slepým tlačením environmentálních požadavků, není jiné východisko. A to je, že firmám klesly marže a současná hodnota budoucích zisků. Korekce byla proto na spadnutí.

Znamená to, že ani příští měsíce akciím přát nebudou?

V nejbližších měsících očekávám pokračování zvýšené volatility. Ceny akciových indexů se tak mohou vyvíjet stylem „dead-cat-bounce“ [termín „odraz mrtvé kočky“ označuje krátkodobé navýšení jinak padající ceny akcie, pozn. red.]. Proto není nutné ihned do akcií naskakovat. Nejistota může ještě nějakou dobu trvat. I to ale přinese příležitosti k výhodným nákupům.

Kdy se podle vás situace na akciových trzích stabilizuje?

V horizontu roku se svět opět nastaví na nový „normál“. Přežijí silné a efektivní firmy, vyčistí se trh nezaměstnanosti a akciové trhy zase vyrazí směrem nahoru. Pro příští rok proto očekávám už opět pozitivní vývoj. V pětiletém horizontu standardní výkonnost akciových trhů odhaduji kolem průměrných plus osm až deset procent ročně.

Dluhopisový trh dlouhodobým pohledem

Co za této situace doporučujete investorům? Aby vzali současnou situaci za holý fakt, nebo se snažili nějakým způsobem rebalancovat portfolia?

Investování je běh na dlouhou trať. A změny strategií musí mít opravdu silný důvod. Pokud se nezměnil rizikový profil investora, tak svým způsobem není důvod něco měnit. Jediná změna, která má sílu posunout vyvážení portfolií, je nová úroveň výnosu dluhopisů. Což je silná a nová informace pro investory. Hlavně čeští investoři můžou nyní více přemýšlet o vyváženějších strategiích.

Mohl byste to upřesnit?

Po letech, kdy „bezrizikové“ dluhopisy nesly nulu, teď máme situaci, kdy nesou nad pět procent p.a. Což při srovnání s „rizikovými“ akciemi, které v průměru vynášejí osm až deset procent, zní mnohem přijatelněji. Podobně se na situaci dívají v USA, kde se výnosy treasuries dostaly k hodnotě tří procent.

Dluhopisy jsou vaším oblíbeným koněm. Avšak nebylo to čekání na jejich zhodnocení přesto až příliš dlouhé?

Nejsou ani tak oblíbený kůň, jako se spíše nyní vrátily na výslunní. U dluhopisů je výnos jasně daný. Před dvaceti lety měly státní dluhopisy výnos přes deset procent a akciové investice proti nim neměly dlouhá léta ani šanci. Navíc nastalo období, kdy výnosy klesaly až k nule. To bylo období, kdy dluhopisové fondy nesly deset procent ročně a občas třeba i 15 procent. Což je důsledkem inverzního vztahu ceny a výnosu. Toto období se protáhlo navíc ještě díky intervencím v České republice. Ty výnosy u dluhopisů srazily až do záporných hodnot a ceny dluhopisů vylétly do extrémních hodnot.

Kdy se podle vás situace otočila?

Situace se otočila od roku 2016. Dluhopisy sice nesly „nulu“, což na druhou stranu v porovnání s nulovou inflací nebylo zas tak nic strašného, ale výnosy se pomalu začaly sunout výše. Výkonnost dluhopisových fondů šla během posledních 5ti let dokonce dolů. Záleželo na portfolio manažerech, jak si s touto situací dokázali poradit. Poklesy cen dluhopisových fondů proto kolísají mezi nulou až 15 procenty. Nyní ale nastává obrat a výnosy státních dluhopisů jsou na úrovních, kde byly na počátku tisíciletí. Konzervativní, dluhopisoví investoři se tak dočkají po několika trudných letech kladného zhodnocení.

Politika centrální banky

Jak z tohoto pohledu hodnotíte minulou, ale i očekávanou politikou ČNB?

Samozřejmě nikdo neočekává, že tu nastane turecký vývoj. Vzhledem k extrémnímu nárůstu inflace zareagovala ČNB zpřísněním měnové politiky. Osobně si myslím, že měla začít o trochu dříve a možná i razantněji. Omluvou však byla nejistota kolem pandemie. ČNB i tak patřila k prvním centrálním bankám, které na růst cen zareagovaly. Musíme si uvědomit, že centrální banka nereaguje ani tak na inflaci jako na inflační očekávání. A právě ta musela hned na počátku omezit.

Zatímco v minulých měsících byla debata o efektivnosti kroků centrální banky proti inflaci spíše okrajová, s příchodem nového guvernéra Aleše Michla, tato debata zřejmě zintenzivní. Jaký je váš názor na kroky centrální banky?

Já stojím na straně centrální banky. Sice neodhadla příchod tak vysoké inflace, ale centrální bankéři správně reagovali zvýšením úroků, aby omezili růst inflačních očekávání v ekonomice. Nelze nechat úroky na nule, když vám utíká inflace.

Jak to, že i přes zvyšování úroků, ale máme jednu z nejvyšších inflací v EU?

Zvyšování základní sazby je jeden z nástrojů měnové politiky. Obecně platí, že má určité zpoždění, než toto zpřísnění probublá do ekonomik. Udává se tak rok až rok a půl. Proto tvrdím, že ČNB sice trochu zaspala, následně ale jednala velice kvalifikovaně.

Dobře, ale to asi není jediné vysvětlení naší podstatně vyšší inflace než v jiných evropských státech?

Kořeny extrémní inflace sahají do období před několika lety. Tehdy pomocí intervencí nalila centrální banka do ekonomiky extrémní množství peněz. Ty tam doposud kolují. Proto ani při pandemii inflace nijak zvlášť neklesla k cíli ČNB. Když k tomu připočítáme neposilující korunu, zdražení importů – česká ekonomika není jen exportní, ale i importní s hodnotou dovozů kolem 80 % HDP – růst úspor z období lock-downů a tím pádem obrovský hlad lidí utrácet, tedy převis poptávky při nedostatku nabídky kvůli omezení výroby a problémům v dopravních řetězcích, nebylo divu, že inflace začala růst velice rychle. ČNB se teď vlastně jen snaží o to, aby inflace nezačala živit skrze růst mezd sama sebe.

Kroky centrální banky ekonomiku jistě ochladily

Také je jí ale vyčítáno, že tím ubírá na výkonu ekonomice.

Samozřejmě, že růst úroků, zdražení energií nakonec ekonomiku zbrzdí, inflace ale poklesne a inflační očekávání zůstanou ukotvena relativně nízko. A v tu chvíli začne ČNB zase velice rychle úroky vracet k normálu kolem dvou či tří procent.

Máte za to, že vlády a centrální banky mají nyní vůbec nějaký nástroj – při rychle rostoucí inflaci – ekonomiku či finanční trhy podpořit?

Vždy existuje nějaký způsob, jak podpořit ekonomiku navzdory tomu, že jde vše proti vám. Podívejme se na Turecko či Rusko. Zde centrální banky regulují kurz měny a snižují úroky. Vláda reguluje či dotuje ceny. Inflaci tím udržíte pod kontrolou. Nicméně, problém se kumuluje někde jinde a je jen otázkou času, kdy čas a peníze dojdou.

Ruská inflace činí 17,5 %. Rubl ale je na předválečné hodnotě

To znamená, že tyto zákroky nejsou příliš přínosné?

Ve standardních ekonomikách jsou tyto instrumenty nepoužitelné. Výhodu mají země, které byly v boji s inflací proaktivní. Například v České republice můžeme po uklidnění situace úroky opět snížit a podpořit tak fungování ekonomiky. Podobně jsou na tom USA. Svým způsobem je bezmocná hlavně eurozóna. Ta má nejenom nehomogenní měnovou oblast, ale stále, hlavně kvůli politickým důvodům, drží úroky pod nulou i při inflaci překračující sedm procent. Kdo by si v takových podmínkách nepůjčil a nezvýšil tím poptávku, resp. následně i ceny?

Doba pomoci finančním trhům i ekonomikám je pryč

Když říkáte, že to lze jen těžce, co to podle vás bude znamenat pro finanční trhy, které si na podporu ze strany vlád a centrálních bank zvykly?

Bohužel, finanční trhy si budou muset po mnoha letech najít nové jistoty a trendy. Takzvaný „Bernankeho put“, kdy bývalý šéf americké centrální banky lil do systému peníze skrze kvantitativní uvolňování, skončil. Nyní lze jen stěží očekávat, že centrální banky budou podporovat firmy, respektive akciové trhy, když mají jiné starosti. Na druhou stranu, je tu plno nových příležitostí a nových příběhů. Zmínit můžu návrat dluhopisů, zastavení globalizace, Green Deal, přesuny dotací a podpor do jiných firem než jen těch, jež se vezou na vlně ESG požadavků. Máme tu reakci na násobný růst ceny plynu a ropy a tak dál.

Máte za to, že trhy, ale i ekonomiky novou situaci zvládnou?

Čeká nás určité přestavění ekonomik na nový normál. Skončila doba levných peněz a mnoho firem a start-upů bude mít problémy. Skončí „zombifikace“ ekonomik, kdy přežívalo mnoho firem, které by za normální doby a za normálních úrokových sazeb a bez nekonečných dotací už dávno zaniklo. Výrobní faktory, jako je kapitál a zaměstnanci se přesunou do efektivnějších oborů a ekonomiky nakonec vyrazí nahoru zdravější a racionálnější. Výhodou České republiky je nízká nezaměstnanost, takže tento přesun nebude tak bolestný jako v jiných státech.

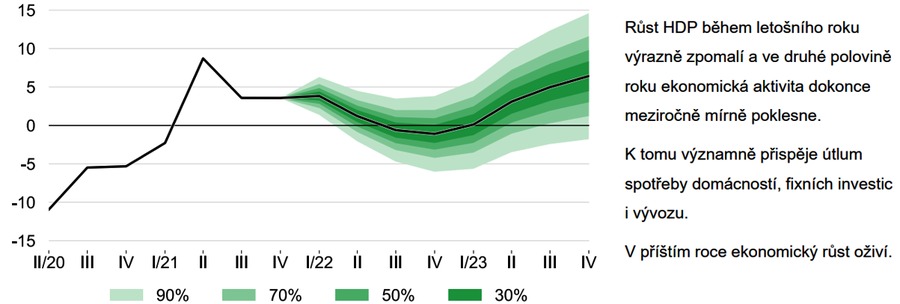

Prognóza HDP / Mez. změny v % / Příspěvky v p. b. / Stálé ceny, sezonně očištěno

[Zdroj: ČNB]

Když bych se ptal obecně, jak vidíte budoucí vývoj z hlediska zdraví firem a finanční kondice domácností. Jste spíše optimista nebo nás čekají těžké časy?

Osobně se domnívám, že recese, tak jak ji nakreslila ve své prognóze z 5. května ČNB je velice pravděpodobná. Vede mě k tomu hlavně odhad dopadu cen energií a probublání vyšších úroků na reálnou koupěschopnost domácností. Náklady na základní potřeby raketově vzrostou a seberou z peněženek o několik tisíc korun více. V podobné situaci je i mnoho firem. Ty nebudou mít kvůli zdražení energií peníze na rozdávání a růst platů na úrovni inflace je v takovém případě nereálný. Ve výsledku přijde útlum ekonomiky. To povede ke stagflace. Inflace ale rychle klesne a ČNB bude moci opět úroky snížit.

Daniel Tácha

—

Ing. Martin Mašát absolvoval Vysokou školu ekonomickou v Praze a Institut ekonomických studií na Univerzitě Karlově. Je držitel titulu CFA [Chartered Financial Analyst] udělovaného CFA Institutem v USA. Na finančních trzích se Martin Mašát pohybuje od roku 2000. Ve skupině Partners se věnuje řízení investičního procesu a obchodování s cennými papíry.

Ing. Martin Mašát absolvoval Vysokou školu ekonomickou v Praze a Institut ekonomických studií na Univerzitě Karlově. Je držitel titulu CFA [Chartered Financial Analyst] udělovaného CFA Institutem v USA. Na finančních trzích se Martin Mašát pohybuje od roku 2000. Ve skupině Partners se věnuje řízení investičního procesu a obchodování s cennými papíry.