Výši příjmů svého partnera zná podle průzkumu 75 procent zadaných nebo sezdaných Čechů. A s rodinnými příslušníky – matkou, otcem či sourozencem – sdílí informace o svých příjmech a výdajích jen čtvrtina Čechů.

Celkově pak 27 procent Čechů nesdílí svou finanční situaci raději vůbec s nikým. Avšak mladší lidé jsou v tomto ohledu otevřenější a svěřují se obecně více. Vyplývá to z průzkumu společnosti Instant Research agentury Ipsos pro Partners Banku.

„Nejčastěji probírá finanční záležitosti nejen s partnerem a rodinou, ale i s přáteli Generace Z. Mladší mileniálové do 35 let, kteří už řeší vlastní bydlení a širší finanční záležitostí, se častěji než na přátele obrací na finanční poradce,“ říká ředitel Partners Banky Marek Ditz.

Dodává, že se mu líbí, že třicátníci nespoléhají jen na rady svého okolí, ale hledají odbornou radu u nezávislých finančních poradců. Ti jim totiž minimálně porovnají nabídky jednotlivých finančních institucí, a tak si mohou vybrat tu nejvhodnější z nich.

„Právě v tomto věku totiž probíhají zásadní finanční rozhodnutí ohledně pořízení vlastního bydlení nebo tvorby dlouhodobých investic, které mladým lidem, mnohdy navíc zakládajícím rodiny, ovlivní jejich životy na dlouhé roky,“ doplňuje Ditz.

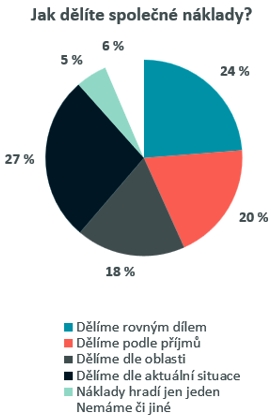

Dělení nákladů mezi českými páry

Mnoho diskuzí ohledně financí se ve vztazích točí kolem dělení společných nákladů. Rovným dílem má veškeré náklady rozdělené téměř čtvrtina českých párů, přičemž většinu z nich tvoří především páry ve věku 36 až 65 let. Naopak poměrově, tedy podle výše příjmů jednotlivých partnerů, si dělí náklady 20 procent párů. Tento přístup z více než poloviny využívají lidé do 35 let.

„Hledání spravedlnosti v rozdělování společných nákladů v páru může být skutečným oříškem. Navíc ne každému může být diskuze ohledně financí příjemná. Jak vyplývá z průzkumu, rovné přerozdělení nákladů volí především starší generace. Partneři v mladší generaci jsou méně rovnostářští. Náklady si dělí podle rozdílu v příjmech,“ vysvětluje ředitel Partners Banky.

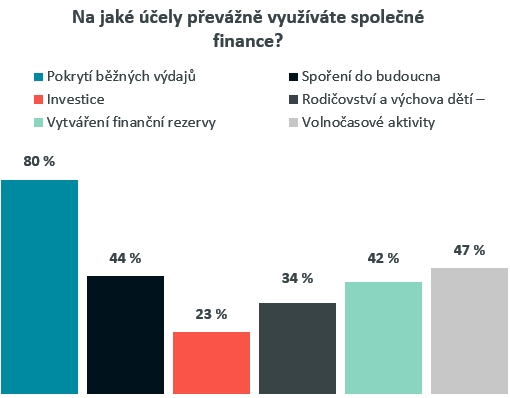

Podle průzkumu využívá 80 procent českých párů společné finance nejčastěji na pokrytí běžných výdajů. Jako jsou nájemné, provoz domácnosti, účty za energie či nákupy potravin. Na volnočasové aktivity, jako jsou společné výlety, dovolené a zábava, téměř polovina českých párů. Naopak společné investice do akcií, dluhopisů, nemovitostí nebo jiných finančních produktů s cílem budování společného majetku využívá jen pětina párů.

Sdílené finance českých párů a manželů

Průzkum se zaměřil i na nakládání s penězi mezi českými manžely a páry. Vyplynulo z něj, že v České republice využívá 51 procent párů různé formy společných financí. Někteří jen společně spoří a mají zároveň své osobní účty. Avšak více než třetina těchto párů sdílí s partnerem veškeré finance.

Dalších 35 procent českých párů, ať už partnerů, či manželů, v současné době společné účty nemá, a ani je založit neplánují. Naopak téměř 65 procent českých párů využívá nějaké formy společné správy financí nebo je plánuje. Dvě třetiny z nich si zároveň drží ještě svůj běžný nebo spořicí účet mimo společné finance.

„Dříve či později ale musí téma financí řešit každý pár. Některou z forem společných financí má 61 procent těchto manželských párů a 46 procent partnerských párů. Jen jeden běžný společný účet, na který ukládají všechny finance, má 15 procent českých manželských párů. Partnerských párů žijících společně má takový účet přibližně o třetinu méně. Je jich 10,6 procenta,“ přibližuje přístup k financím domácností ředitel Partners Banky.

Naopak třetina sezdaných párů, stejně jako dvě pětiny nesezdaných párů, nemá společné finance a ani je do budoucna neplánují. Na překážku podle Ditze může být i to, že banky až na výjimky nenabízejí společné účty, u nichž by měly páry rovná práva. Tedy neplatí, že jen jeden z páru je majitelem a druhý pouze disponentem s omezenými právy.

„V praxi to často vede k tomu, že například v případě úmrtí jednoho z páru se účet druhému zablokuje, dojde k obávanému zmrazení,“ vysvětluje.

U rovného společného účtu má podle něj banka naopak za to, že polovina prostředků patřila zesnulému spolumajiteli. Důležité je i to, že nerušeně pokračují všechny pravidelné platby za domácnost pod kontrolou žijícího spolumajitele. I když se o ně dříve staral třeba zesnulý spolumajitel účtu.

Společné spoření Čechů

Téměř polovina českých párů společně spoří především na důchod, tedy se společně připravují na zabezpečení rodiny pro pohodlný život ve stáří. Detailnější výsledky však ukazují, že tento cíl řeší společným spořením spíše starší generace ve věku 45 až 65 let. Mezigenerační rozdíly lze sledovat i ve společném spoření na koupi či stavbu nemovitosti.

„Na bydlení zhodnocuje dohromady peníze 48 procent českých párů. Mladší spoří na nákup nemovitosti, starší generace pak na rekonstrukci,“ vysvětluje Marek Ditz.

Pozitivní zprávou podle něj je, že polovina českých párů je zodpovědná a tvoří si rezervy. V této souvislosti pak obecně doporučuje odkládat si 30 procent příjmu. Z toho deset procent do krátkodobých rezerv, jako jsou například i spořicí účty, zbývajících 20 procent pak do dlouhodobých rezerv. Zde doporučuje zejména investice do kvalitních akciových fondů.

–RED–