Na penzi si spoří v penzijních fondech se státním příspěvkem šest z deseti Čechů. Naopak v průměru více než čtyři z deseti Čechů si na penzi vůbec nespoří. A to jsou hlavně ti, kteří dostanou v penzi vůbec nejnižší důchod.

Závěry vyplývají z průzkumu, který pro Asociaci pro kapitálový trh ČR [AKAT ČR] provedla agentura Perfect Crowd. V průzkumu 42 procent respondentů uvedlo, že si na penzi nespoří. Jsou to především mladší lidé. Služeb penzijních fondů nevyužívá 65 procent lidí ve věku 18 až 26 let.

„Jinými slovy, na penzi si nespoří především ti, pro koho by spoření na penzi mělo největší přidanou hodnotu,“ říká k výsledkům průzkumu výkonná ředitelka AKAT ČR Jana Brodani.

I když je podle odborníků přirozené, že mladí lidé více než penzi řeší jiné problémy, přesto by ale i oni měli vědět, že čím dříve se spořením začnou, tím víc si „na stará kolena“ naspoří. Je to právě čas v řádu několika desítek let, který se nakonec ukáže jako benefit spoření na penzi.

Udělejte změny v penzijku i DPS, jinak vám stát poníží příspěvek

Dalším zjištěním průzkumu je, že z těch, kteří si na penzi nespoří, má 71 procent pouze základní vzdělání. Což mimo jiné znamená, že se jedná o lidi, kterým stát nejspíš vzhledem k jejich výdělkům vyměří nejnižší penze. S tím koresponduje další zjištění průzkumu. Podle něj 25 procent domácností vydrží bez příjmu maximálně jeden měsíc. A 13 procent dokonce ještě méně. Řeč je o domácnostech bez rezerv, které z hlediska peněz žijí z měsíce na měsíc, od výplaty k výplatě.

„Dalo by se říci, že to z části vysvětluje velký podíl těch lidí, kteří penzi neřeší. Část domácností prostě v současné době nemá volné prostředky. […] Částečným řešením je revize příjmů a výdajů a hledání, kde by se dalo aspoň trochu ušetřit,“ poznamenává předseda AKAT ČR Martin Řezáč.

Kolik si lidé spoří na penzi. A jak si spoří

Ne zrovna radostné výsledky ukázal průzkum i v tom, kolik peněz si lidé do penzijních fondů odkládají. Do penzijního spoření si ti, kteří si spoří, uložili pouze šest procent svých finančních prostředků. 65 procent prostředků drží pro případ nenadálé potřeby na běžném či spořicím účtu.

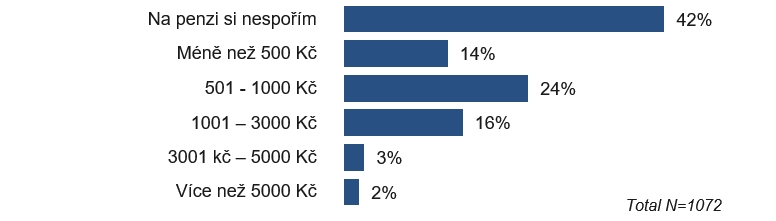

Kolik si měsíčně spoříte na penzi?

[Zdroj: AKAT ČR]

[Zdroj: AKAT ČR]

Dobrá zpráva je alespoň ta, že když už se lidé rozhodnou spořit mimo bankovní účty, volí právě penzijní spoření. A pak to, že polovina z těch, kteří nyní do penzijních fondů investují, tak činí pravidelně každý měsíc.

„Zde vidíme velký potenciál do budoucna. Lidé si již postupně zvykají investovat pravidelně a se zavedením nového penzijního produktu, dlouhodobého investičního produktu – DIP, očekáváme, že se bude objem prostředků, směřovaných do investic na dlouhodobé pravidelné bázi, zvyšovat,“ tvrdí Brodani.

Výhody a nevýhody dlouhodobého investičního produktu

Na druhou stranu je třeba ale říci, že takzvaný DIP je spíše nadstavbou k penzijním fondům se státním příspěvkem. Jeho nevýhoda je, že nemá státní příspěvek. A i když nabízí daňové zvýhodnění, tak daňové zvýhodnění nabízí jak penzijní připojištění [PP], tak doplňkové penzijní spoření [DPS]. Oba zmíněné typy spoření ve třetím důchodovém pilíři k tomu ale přidávají zmíněný státní příspěvek. A tak platí, že DIP je tu hlavně pro ty, kteří zvládají odkládat si peníze stranou na bankovních účtech pro případ náhlé potřeby. Dále i platit penzijní spoření na penzi. A třeba i investovat do podílových fondů, v nichž mají peníze na rozdíl od PP, DPS, ale i DIPu kdykoli a okamžitě bez penále k dispozici.

Jana Brodani ale neopomene uvést výhody DIP: „Lákadlo je možnost odečíst si investované peníze k zajištění na důchod od základu daně. Zatímco u penzijního spoření si z důvodu čerpání státního příspěvku lze od základu daně odečíst příspěvky nad hranicí 12 000 ročně, respektive od 1.7.2024 nad 20 400 Kč ročně, u DIPu je to celá částka od první koruny.“

DIP má své nedostatky, ale nabízí i výhody, říká manažer Amundi

I u DIPu je ale třeba upozornit, že výše uvedené platí pouze tehdy, pokud člověk v DIPu spoří minimálně deset let a zároveň peníze využije po dosažení 60 let věku. Jinak o všechny daňové výhody přijde a na nich ušetřené peníze dodaní.

A dále: Zatímco penzijní připojištění a doplňkové penzijní spoření podléhá přísné regulaci, třeba poplatků, pro DIP toto neplatí. DIP není penzijní fond. Jde o klasický podílový fond, byť v jeho rámci dostává účastník od státu daňové úlevy. A tak jej i nenabízejí státem přísněji regulované penzijní společnosti, ale zejména investiční společnosti a banky. Zejména ty jsou členy AKAT ČR. A i když i ty samozřejmě podléhají přísné regulaci, nepodléhají takové regulaci, která se vztahuje na spoření ve státem podporovaném třetím pilíři důchodového systému.

–DNA–